Новые правила налоговых проверок с 3 сентября 2018 года

В соответствии с указаниями Федерального закона от 03.08.2018 № 302-ФЗ, с 3 сентября 2018 года вступили в силу новые правила налоговых проверок.

Станет возможным получение выводов по дополнительным мероприятиям налоговой проверки (новые правила налоговых проверок)

Налоговые инспекторы будут оформлять дополнение к акту налоговой проверки по результатам дополнительных мероприятий налогового контроля. Будут прописаны цели мероприятий и сделанные выводы.

После внесения изменений в Налоговый кодекс руководитель проверяемой компании получил право на ознакомление с дополнением к акту налоговой проверки — так у него появляется возможность подготовить возражения до проведения расследования.

Будет выдаваться копия допроса в ФНС (новые правила налоговых проверок)

Ранее инспекторы ФНС самостоятельно решали, будет ли выдана копия допроса, или нет. Как правило, в выдаче допрошенному гражданину копии отказывали.

Попытки вызванного на допрос лица зафиксировать вопросы налоговой и свои ответы в письменной форме вызывали возмущение сотрудников ФНС.

На сегодняшний день копия допроса должна выдаваться в обязательном порядке, вне зависимости от желания на то инспектора налогового ведомства.

Увеличение срока для подготовки и предоставления в ФНС документов по встречным проверкам (новые правила налоговых проверок)

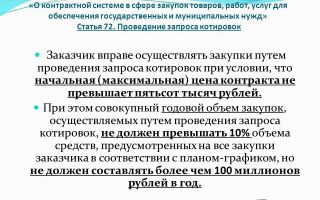

Ранее, если сотрудники ФНС подавали запрос документов налогоплательщика в рамках встречной проверки, компании давалось 5 рабочих дней на предоставление налоговой службе требуемых бумаг. Сегодня срок увеличен до 10 рабочих дней (с даты, на которую было получено требование).

Сроки камеральных проверок по НДС были сокращены (новые правила налоговых проверок)

До внесения изменений в Налоговый кодекс сотрудники налоговой службы имели право проводить камеральную проверку на протяжении 3 месяцев. С момента вступления в силу Федерального закона от 03.08.

2018 № 302-ФЗ сроки проверки деклараций по налогу на добавленную стоимость были сокращены до 2 месяцев.

Хотя, на самом деле камеральную проверку можно «растянуть» до привычных 3 месяцев в случае, если будут найдены и доказаны нарушения.

Читайте также статью ⇒ «Порядок проведения камеральной налоговой проверки«.

Ограничение права на повторное истребование документов (новые правила налоговых проверок)

Налоговая служба сейчас не имеет права истребовать документы, которые уже были представлены налогоплательщиком. В случае получения требования, компания должна направить письменное заявление с указанием того факта, что документы ранее были направлены по запросу ФНС (также требуется написать, когда это произошло, и каков номер полученного ранее требования).

При повторной проверке должен проверяться лишь предмет проверки (новые правила налоговых проверок)

Ранее налоговые инспекторы при проведении выездной проверки были ограничены только выделенным на нее временем — то есть разрешено было проверять любые расходы и учет за период, за который налогоплательщиком была составлена уточненная декларация.

На сегодняшний день, когда выездная проверка назначается по причине подачи налогоплательщиком уточненной декларации (в случае уменьшения суммы налога к уплате), инспекторы ФНС имеют право на то, чтобы проверять исключительно уточненную декларацию. Целью проведения проверки станут:

- обосновано ли снижение суммы НДС к уплате;

- имеются ли нарушения при составлении декларации;

- имели ли место бухгалтерские ошибки.

Читайте также статью ⇒ «Процедура проведения выездной налоговой проверки: схема«.

Законодательные акты по теме

Типичные ошибки

Ошибка: Налогоплательщик подает жалобу в Управление ФНС по причине того, что камеральная проверка декларации по НДС проводилась налоговой службой в течение 3 месяцев, а не двух, как это предусмотрено изменениями в НК РФ.

Комментарий: Срок проведения камеральной проверки декларации по НДС может быть продлен до 3 месяцев, если налоговая инспекция обнаружит нарушения и докажет их наличие.

Ответы на распространенные вопросы про новые правила налоговых проверок

Вопрос: Можно ли увеличить срок для предоставления по требованию ФНС документов, если было запрошено слишком много бумаг, и предоставить их в срок не получится?

Ответ: Как и раньше, необходимо направить заявление о невозможности предоставления документов в срок. Если ФНС примет положительное решение, срок для предоставления бумаг будет продлен.

Вопрос: Может ли быть проведен допрос генерального директора во время проведения камеральной проверки?

Ответ: Да, допрос генерального директора является правомерным.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/novye-pravila-nalogovyx-proverok/

Десять важных налоговых изменений ФЗ от 3 августа 2018 года №302-ФЗ

6 августа официально опубликован Федеральный закон от 03.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», который вносит ряд изменений в первую и вторую части налогового кодекса. Положения закона от 3 августа 2018 г. №302-ФЗ вступят в силу 6 сентября этого года.

Информация актуальна для слушателей курсов повышения квалификации и профессиональной переподготовки по направлениям:

В целом, введение закона от 3 августа 2018 г. №302-ФЗ ориентировано на совершенствование налогового администрирования и снижение административной нагрузки.

Внимание, вакансии В связи с открытием нескольких кафедр очного и очно-заочного отделения, Современной научно-технологической академии требуются преподаватели и методистыпо дисциплинам следующих направлений:

- Метрологический контроль

- Медицина и здравоохранение

- Маркшейдерское дело

- Кадастровое дело и геодезия

- Бухгалтерское дело

- Юриспруденция

- Инженерные изыскания

- Инженерные системы

- Архитектурно-строительное проектирование

- Транспорт и транспортная безопасность

- Нефтегазовое дело

- Энергетика,

- Промышленная безопасность и др.

Возможны различные формы сотрудничества: от проектного участия до зачисления в штат Академии. Необходимо методическое сопровождение: разработка учебных программ и планов, а также преподавание: проведение очных и дистанционных семинаров, лекций. Принимаем резюме со всей России, так как для кандидатов из отдалённых регионов России возможна работа удалённо.

Отправляйте Ваши резюме на адрес электронной почты отдела кадров pedagog@snta.ruс пометкой в теме письма «резюме. Рассматриваем кандидатуры с различным опытом и квалификационными характеристиками.

Право на заявительный порядок возмещения НДС: 2 млрд. руб, вместо 7 млрд.руб

Изменения, вносимые законом №302-ФЗ, позволяют налогоплательщикам-организациям воспользоваться правом на заявительный порядок возмещения НДС.

Если раньше этим правом можно было пользоваться при условии, что совокупная сумма НДС, акцизов, налога на прибыль организаций и НДПИ, уплаченная за три календарных года составляет 7 млрд.

рублей, то теперь тоже самое могут делать и те налогоплательщики, чья сумма составляет 2 млрд. рублей.

ФЗ-302 отменил налог на движимое имущество

Налог на движимое имущество отменяется с 1 января 2019 года. По этому налогу у бухгалтеров всегда было много вопросов из-за того, что его трудно высчитывать. В Минфине согласились, что этот налог больше наносит вреда экономике, чем пользы. Благодаря настойчивости профессионального сообщества такое понятие, как «движимое имущество» исключено из НК РФ.

Как будет определяться налоговая база после 1 января 2019 года?

В связи с отменой налога на движимое имущество, изменен порядок определения налоговой базы. Изменения в редакции п. 1 ст. 376 НК РФ предполагают, что налоговая база определяется отдельно в отношении каждого объекта недвижимого имущества.

Сроки камеральной проверки декларации по НДС сокращены до 2 месяцев

С 6 сентября 2018 года время проверки декларации по НДС будет составлять 2 месяца. Инспекция не имеет право проверять 3 месяца, если не докажет, что имеются конкретные нарушения. Например, таковым основанием для продления проверки до 3 месяцев может служить факт расхождения в документах продавца и покупателя.

Однако по сути ничего не изменилось. Если в декларации не было ошибок, все данные по контрагентам сходятся и у инспектора не возникало вопросов, ее и сейчас не проверяют три месяца. Единственный плюс заключается в том, что бухгалтер после подачи декларации будет нервничать и ждать требований из налоговой не три месяца, а два.

Но кто показывает реальные цифры в отчете, тому и переживать незачем. А когда при проверке выявленных расхождения и ошибок, инспектору порой и трех месяцев недостаточно, чтобы собрать всю информацию.

Естественно, сроки проверок будут продлеваться, а это лишние документы, лишние запросы, лишние требования, чтобы увеличить сроков было обоснованно.

Копии протокола допроса и дополнения к акту налоговой проверки

С 6 сентября инспекция обязана выдавать по запросу свидетеля копии допроса. Итоги дополнительных мероприятий налогового контроля должны оформляться в виде дополнения к акту налоговой проверки. В ходе налоговой проверки в дополнения будут заноситься информация о самих мероприятиях, выводы, сделанные по их итогам.

Благодаря этому нововведению повышается объективность выносимого решения по проверке. У проверяемой стороны есть возможность ознакомиться с документами и подготовить свои возражения.Здесь нужно смотреть, какие документы вами были ранее представлены. Если предоставлялись подлинники документов и они были вам возвращены, то требование по их повторному запросу нужно будет исполнить.

Если документы предоставлялись ранее в копиях, необходимо уведомить налоговую инспекцию об их предоставлении, с указанием даты и номера сопроводительного письма. Если этого не сделать, требование будет считаться неисполненным вами, а соответственно, последуют штрафные санкции и блокировки расчетных счетов.

С 6 сентября вступят изменения налогового администрирования

Согласно принятым поправкам в 302-ФЗ, предметом повторной выездной проверки на основании уточнённой декларации с уменьшением суммы налога теперь может быть только обоснованность уменьшения налога на основании сведений, изменённых в уточнённой декларации.

Сроки предоставления документов по встречной проверке

Увеличивается срок представления документов в рамках «встречной проверки» до 10 рабочих дней, а не 5 дней, как раньше.

Это касается только документов, истребуемых вне рамок налоговых проверок согласно п. 2 ст. 93.1 НК РФ. Если документы запрашиваются в рамках проверок, срок их предоставления не изменился, он также составляет 5 дней. Внимательнее читайте требование, какой пункт статьи 93.1 в нем указан, чтобы не попасть под штрафные санкции.

Пониженные налоговые ставки по налогу на прибыль организаций, которые установливаются законами субъектов Российской Федерации до 1 января 2018 года, будут применяться до даты окончания срока их действия. Но все равно отменятся после 1 января 2023 года.

При этом указанные пониженные налоговые ставки могут быть повышены законами субъектов Российской Федерации на налоговые периоды 2019 — 2022 годов.

Повторное истребование документов ограничено

Вводятся ограничения на все документы для повторного истребования налоговыми органами. Игнорируются любые основания их представления, в том числе в рамках истребования документов (информации) в соответствии со ст. 93.1 НК РФ.

Нулевая ставка НДС

302-ФЗ устанавливает нулевую ставку НДС для реализуемых товаров, которые вывозятся из России в страны Евразийского экономического союза (ЕАЭС): Армения, Белоруссия, Казахстан, Киргизия.

СКАЧАТЬ ФЗ от 03 августа 2018 №302

Узнайте об этом на однодневном образовательном семинаре «Налоговая оптимизация» + дополнительный курс повышения квалификации с выдачей удостоверения.

Семинар ведет кандидат юридических наук Шестакова Екатерина Владимировна.

Семинар пройдет 2 октября 2018 года. Начало: 10 часов по московскому времени.

Формат участия в семинаре:

- Очное на территории СНТА по адресу: Москва, ул. Газетный пер., дом 3-5, ст. метро Охотный ряд (300 метров от Красной площади),

- Вебинар (онлайн) для жителей регионов России с трансляцией семинара в сети Интернет.

Получите персональную консультацию от эксперта по оптимизации налоговых схем, которая помогла выиграть несколько десятков судебных дел против Налоговой службы

Подробности об образовательном курсе смотрите на официальной странице мероприятия

Источник: https://www.snta.ru/press-center/desyat-vazhnyy-nalogovykh-izmeneniy-fz-ot-3-avgusta-2018-goda-302-fz/

Новые правила проведения налоговых проверок

25.10.2018Автор: Фирфарова Н., к.э.н., редактор журнала «Аптека: бухгалтерский учет и налогообложение»

О сокращенных сроках «камералки» декларации по ндс

Камеральная проверка декларации по НДС, а также документов, представленных в налоговый орган, и документов о деятельности налогоплательщика, имеющихся в распоряжении контролеров, проводится в течение двух (а не трех, как было установлено ранее ст. 88 НК РФ) со дня представления названной декларации.

Если до окончания «камералки» инспекция установит признаки, указывающие на возможное нарушение налогового законодательства, то срок проведения проверки может быть продлен до трех месяцев со дня представления декларации по НДС.

Обратите внимание:

Пункт 2 ст. 88 НК РФ в редакции Федерального закона № 302‑ФЗ применяется в отношении камеральных проверок, проводимых на основе деклараций по НДС, представленных в ИФНС после 03.09.2018.

Когда налоговики придут повторно?

По общему правилу, установленному п. 5 ст. 89 НК РФ, налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Кроме того, инспекция не вправе проводить в отношении одного налогоплательщика более двух выездных проверок в течение календарного года. (При определении количества проверок не учитывается количество проведенных самостоятельных выездных проверок его филиалов и представительств.)

Однако данные ограничения не действуют в случае назначения повторной выездной проверки. Таковой в соответствии с п. 10 ст.

89 НК РФ признается выездная проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При ее проведении может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о ее проведении.

Повторная выездная проверка налогоплательщика может проводиться:

- вышестоящим налоговым органом (Управлением ФНС по субъекту РФ) – в порядке контроля за деятельностью территориальной налоговой инспекции, проводившей проверку;

- налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) – в случае представления налогоплательщиком уточненной декларации, в которой указана сумма налога в размере, который меньше ранее заявленного.

Повторная проверка вышестоящего налогового органа

Региональное управление ФНС вправе в целях осуществления контроля за деятельностью нижестоящего налогового органа, осуществившего выездную проверку, назначить и провести повторную выездную проверку налогоплательщика.

Повторная выездная проверка в порядке контроля за деятельностью налогового органа (в силу того, что перечень возможных мероприятий, а также способ, методы и порядок их проведения аналогичны элементам выездной проверки, проводимой в общем порядке) является повторной проверкой по отношению к деятельности налогоплательщика и соблюдению именно им законодательства о налогах и сборах.

К сведению:

Конституционный суд в Определении от 28.01.2010 № 138‑О-Р указал на двуединую природу повторной выездной проверки, которая выражается в осуществлении контрольных мероприятий в отношении как налогового органа, так и самого налогоплательщика.

Осуществляя повторную выездную проверку, вышестоящие налоговики фактически заново и в полном объеме проверяют деятельность налогоплательщика за тот налоговый период, который уже был предметом выездной налоговой проверки. На это обратил внимание АС ЗСО в Постановлении от 12.07.

2018 № Ф04-2528/2018 по делу № А75-13884/2017. При этом арбитры ссылаются на Постановление КС РФ от 17.03.2009 № 5‑П, в котором указано следующее.

Проверка нижестоящего налогового органа, которая позволяет определить, насколько эффективны, законны и обоснованны принимаемые им решения, устранить недостатки в его работе и улучшить механизм взимания налогов для наиболее полной реализации публичной функции налога, невозможна без обращения к ранее проведенным мероприятиям налогового контроля в отношении конкретного налогоплательщика, в том числе без анализа его налоговой и бухгалтерской отчетности и фактических обстоятельств осуществляемой им предпринимательской деятельности.

В результате не исключаются – на основе повторного изучения тех же документов, исследования тех же фактических обстоятельств – переоценка выводов, сделанных в ходе первоначальной выездной проверки, и, соответственно, принятие акта, которым по‑новому определяются конкретные права и обязанности налогоплательщика применительно к тому же налоговому периоду, в том числе могут быть выявлены недоимки по налогам и начислены соответствующие пени. На вышеуказанную позицию КС РФ ссылается и АС СКО в Постановлении от 13.06.2017 № Ф08-3534/2017 по делу № А15-2703/2016.

В рамках повторного мероприятия вышестоящие налоговики также вправе запросить и проверить документы и хозяйственные операции, которые ранее не подвергались контролю со стороны инспекции.

Обратите внимание:

Если при проведении повторной проверки выявлен факт совершения налогоплательщиком правонарушения, которое не было выявлено при проведении первоначальной выездной проверки, то к нарушителю налоговые санкции не применяются. Исключение составляют случаи, когда невыявление факта налогового правонарушения при проведении первоначальной проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

Отметим, что Налоговый кодекс не содержит особых требований к оформлению результатов повторной выездной проверки, а также требований об отражении результатов контроля за деятельностью налогового органа, проводившего первоначальную проверку, в акте повторной проверки и вынесенного по ее результатам решения.

Повторная проверка ИФНС при представлении «уточненки»

Как уже говорилось, повторная выездная проверка осуществляется инспекцией, ранее проводившей проверку, в случае представления налогоплательщиком уточненной декларации, в которой указана сумма налога в размере, который меньше ранее заявленного. Данное правило закреплено в п. 10 ст. 89 НК РФ.

Редакция названной нормы, действовавшей до 03.09.2018, предписывала налоговикам в рамках повторной проверки проверять период, за который представлена уточненная декларация.

Однако с указанной даты п. 10 ст. 89 НК РФ изменен.

Теперь согласно новшествам, внесенным Федеральным законом № 302‑ФЗ, предметом проверки является правильность исчисления налога на основании измененных показателей «уточненки», повлекших уменьшение ранее исчисленной суммы налога (увеличение убытка). При этом данные, которые не изменялись налогоплательщиком, налоговый орган проверять не вправе.

Отметим, что данную позицию занимали ранее как контролирующие, так и судебные органы (см. Постановление Президиума ВАС РФ от 16.03.2010 № 8163/09, Письмо ФНС России от 26.09.2016 № ЕД-4-2/17979).

О вручении свидетелям протокола допросов

На основании п. 1 ст. 90 НК РФ в качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие‑либо обстоятельства, имеющие значение для осуществления налогового контроля. Показания свидетелей заносятся в протокол, форма которого приведена в приложении 11 к Приказу ФНС России от 08.05.2015 № ММВ-7-2/189@.

К сведению:

Налоговый кодекс не содержит запрета на проведение допросов свидетелей вне рамок налоговых проверок. Контролеры, руководствуясь нормой абз. 2 п. 4 ст.

101 НК РФ, при рассмотрении материалов порядок налоговой проверки считают себя вправе исследовать документы, полученные до момента начала соответствующей налоговой проверки. Их действия получают поддержку в суде (Письмо ФНС России от 23.04.2014 № ЕД-4-2/7970@, постановления АС ЗСО от 26.01.

2016 № Ф04-28564/2015 по делу № А45-19355/2014, от 26.09.2017 № Ф04-3446/2017 по делу № А27-19003/2016, АС ДВО от 20.12.2017 № Ф03-4923/2017 по делу № А73-16425/2016).

Однако имеются судебные акты, согласно которым протокол допроса свидетеля, составленный вне рамок налоговой проверки, не может являться доказательством по делу о налоговом правонарушении (постановления АС ПО от 13.02.2017 № Ф06-7969/2016 по делу № А55-11768/2015, АС ЦО от 03.06.2016 № Ф10-1572/2016 по делу № А54-5473/2015).

За отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний свидетель несет налоговую ответственность по ст. 128 НК РФ. Об этом должностное лицо налогового органа обязано предупредить свидетеля перед получением показаний, о чем делается отметка в протоколе, которая удостоверяется подписью свидетеля.

До 03.09.2018 положения НК РФ не обязывали налоговиков представлять копию протокола допроса самому свидетелю. С указанной даты по правилам п. 6 ст. 90 НК РФ копия протокола после его составления должна быть вручена свидетелю лично под расписку. В случае отказа свидетеля от получения копии протокола этот факт отражается в протоколе.

О повторном представлении документов в ифнс

Согласно ст. 93 НК РФ налоговая инспекция, проводящая проверку, вправе истребовать у проверяемого лица необходимые для проверки документы. Документы, которые были истребованы в ходе порядок налоговой проверки, представляются в течение 10 дней со дня получения соответствующего требования (п. 3 данной статьи).

В случае если налогоплательщик не имеет возможности представить истребуемые документы на протяжении установленного срока, он в течение дня, следующего за днем получения требования, письменно уведомляет проверяющих о невозможности представления в обозначенные сроки документов с указанием соответствующих причин, а также о сроках, в которые истребуемые документы могут быть представлены.

Обратите внимание:

Отказ от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст. 126 НК РФ. В указанных случаях налоговики вправе произвести выемку необходимых документов в порядке, оговоренном в ст. 94 НК РФ.

Однако налогоплательщик вправе не представлять документы, которые уже были ранее представлены в налоговые органы. Условие, в силу которого данные действия будут законны, прописаны в новом п. 5 ст. 93 НК РФ.

С 03.09.2018 ранее представленные в ИФНС документы независимо от оснований для их подачи могут не представляться при условии уведомления налогового органа о том, что истребуемые документы были представлены ранее.

(Приведенное ограничение не распространяется на случаи, когда документы ранее подавались в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу, а также на случаи, если документы, представленные в ИФНС, были утрачены вследствие обстоятельств непреодолимой силы.)

При этом нужно указать реквизиты документа, которым (приложением к которому) они были представлены, и наименование налогового органа, в который были представлены документы.

Данное уведомление подается в течение 10 дней со дня получения требования контролеров.

О сроке представления документов по конкретной сделке

Пункт 2 ст. 93.

1 НК РФ гласит: если вне рамок проведение налоговых проверок у инспекции возникает обоснованная необходимость получения документов относительно конкретной сделки, то ее должностные лица вправе истребовать их у участников этой сделки или у иных лиц, располагающих документами об этой сделке. Лицо, получившее требование о представлении документов, исполняет его в течение десяти дней со дня получения или в тот же срок уведомляет, что не располагает истребуемыми документами.

Документы представляются с учетом положений, предусмотренных п. 2 и 5 ст. 93 НК РФ. Указанное же уведомление подается в порядке, установленном п. 3 ст. 93 НК РФ.

До 03.09.2018 срок представления документов по конкретной сделке равнялся пяти дням.

О допмероприятиях налогового контроля и их оформлении

Напомним, что в соответствии с п. 1 ст.

101 НК РФ акт, составленный налоговиками по итогам проведенной ими проверки, в ходе которой были выявлены нарушения налогового законодательства, а также представленные проверяемым лицом письменные возражения по указанному акту должны быть рассмотрены руководителем налогового органа (его заместителем). По результатам их рассмотрения может быть принято решение о проведении дополнительных мероприятий налогового контроля.

С 03.09.2018 по итогам допмероприятий налогового контроля инспекция обязана оформить дополнение к акту проверки. В нем по правилам п. 6.1 ст. 101 НК РФ ревизоры фиксируют:

- начало и окончание дополнительных мероприятий;

- сведения о мероприятиях налогового контроля, проведенных при осуществлении допмероприятий;

- полученные дополнительные доказательства для подтверждения факта совершения нарушений налогового законодательства или отсутствия таковых;

- выводы и предложения проверяющих по устранению выявленных нарушений;

- ссылки на статьи Налогового кодекса в случае, если законом предусмотрена ответственность за данные нарушения.

К сведению:

Дополнение к акту должно быть составлено и подписано должностными лицами ИФНС, проводящими дополнительные мероприятия, в течение 15 дней со дня их окончания.

Дополнение к акту с приложением всех полученных в результате допмероприятий материалов в течение пяти дней с даты подписания вручается проверяемому лицу под расписку или передается иным способом, свидетельствующим о дате его получения. При этом документы, полученные от лица, в отношении которого проводилась налоговая проверка, к дополнению к акту проверки не прилагаются.

В случае если проверяемый уклоняется от получения дополнения к акту проверки, такой факт должен быть в этом акте отражен. В подобной ситуации дополнение к акту направляется по почте заказным письмом по месту нахождения организации или месту жительства индивидуального предпринимателя и считается полученным на шестой день с даты отправки заказного письма.

Важно: новые правила применяются при вынесении решений по результатам налоговых проверок, завершенных после 03.09.2018.

Об ознакомлении с материалами проведенной проверки

В соответствии с п. 14 ст. 101 НК РФ несоблюдение ИФНС требований, установленных Налоговым кодексом, может служить основанием для отмены ее решения вышестоящим налоговым органом или судом.

Так, нарушение существенных условий процедуры рассмотрения материалов налоговой проверки является основанием для отмены решения налогового органа о привлечении к ответственности за совершение налогового правонарушения.

К таким существенным условиям относятся обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя и обеспечение возможности налогоплательщика представить объяснения.

Обратите внимание:

Наличие у налогоплательщика права на ознакомление с материалами проверки, включая материалы, полученные при проведении дополнительных мероприятий налогового контроля и, как следствие, наличие у налогового органа соответствующей обязанности по обеспечению данного права вытекают из системного толкования норм, закрепленных в Конституции РФ и Налоговом кодексе (ст. 100 и 101 НК РФ).

Таким образом, налоговый орган обязан ознакомить налогоплательщика с материалами налоговой проверки с целью обеспечения полноценной защиты его прав и законных интересов, в том числе представления возражений на установленные контролерами обстоятельства нарушений налогового законодательства и в отношении доказательств, подтверждающих эти обстоятельства.

К сведению:

Результаты дополнительных мероприятий налогового контроля являются неотъемлемой частью материалов налоговой проверки, поэтому налогоплательщик имеет право на ознакомление с документами и материалами, полученными при проведении данных мероприятий.

Ранее налоговые органы знакомили налогоплательщиков с материалами проверки именно в ходе их рассмотрения, что приводило к судебным спорам. Проверяемые лица заявляли, что у них нет достаточного времени для ознакомления, поскольку в ходе проверки возражения инспекции не заявлялись (см., к примеру, Постановление ФАС ВСО от 13.06.2012 № А19-12548/2011).

Теперь же с 03.09.2018 абз. 3 п. 2 ст. 101 НК РФ закреплено право лица, в отношении которого проводилась налоговая проверка, знакомиться с ее материалами, а также с материалами допмероприятий налогового контроля до рассмотрения материалов проверки.

На ознакомление отводится тот же срок, что и на представление письменных возражений – один месяц со дня получения акта или 15 рабочих дней со дня получения дополнения к акту проверки.

Инспекция обязана обеспечить проверяемому лицу возможность ознакомиться с материалами проверки и дополнительных мероприятий налогового контроля на территории налогового органа не позднее двух дней со дня подачи таким лицом соответствующего заявления. Ознакомление с названными материалами осуществляется путем их визуального осмотра, изготовления выписок, снятия копий. По окончании ознакомления составляется протокол в соответствии со ст. 99 НК РФ.

Новые правила применяются при вынесении решений по результатам проведение налоговых проверок, завершенных после 03.09.2018.

Аптека: бухгалтерский учет и налогообложение, №10, 2018 год

Источник: http://taxpravo.ru/analitika/statya-411072-novyie_pravila_provedeniya_nalogovyih_proverok

Выездная налоговая проверка: новые правила

Проведение выездной налоговой проверки с сентября 2018 г. будет осуществляться по новым правилам. Процедура упрощается и становится более удобной для налогоплательщиков. Изменения предусмотрены нормами закона от 03.08.2018 г. № 302-ФЗ. Новшества распространяются на проверки, акты по которым будут датированы после 3 сентября этого года.

Выездная налоговая проверка: новые правила с 3 сентября 2018 года

Законодатели решили продлить срок подготовки субъектами хозяйствования (фирмами и ИП) документов, запрошенных налоговым органом для проверки по конкретной сделке (п. 5 ст. 93.1 НК РФ). Ранее на их предоставление отводилось 5 дней, теперь удовлетворить просьбу налоговиков можно будет в течение 10 дней.

Сотрудники ФНС не смогут дважды истребовать документы, запрошенные ранее (независимо от основания их предоставления) – при поступлении повторного запроса налогоплательщик вправе ограничиться уведомлением ИФНС о более ранней отправке всех необходимых копий, справок и т.п. (с указанием получателя документации, даты и реквизитов предыдущего отправления). Исключение – если до второго запроса в ФНС направлялись подлинники на условиях их возврата (изменения внесены в п. 5 ст. 93 НК РФ).

По новым правилам, когда выездная налоговая проверка осуществляется с применением допроса свидетелей, инспекторы обязаны составлять копии протоколов и вручать их допрошенным лицам (новый пункт 6 ст. 90 НК РФ). Передача копий осуществляется под расписку.

При отказе свидетеля от получения документа, в протоколе делаются соответствующие пометки. Если в роли свидетеля выступают члены трудового коллектива, они вправе передать такие протокольные сводки своему работодателю для ознакомления.

Это даст дополнительные преимущества налогоплательщику при разработке тактики отстаивания интересов в суде.

В отношении выездной налоговой проверки изменения также коснулись следующих аспектов:

- Появились дополнительные ограничительные факторы для повторных проверок (пп. 2 п. 10 ст. 89 НК РФ). Раньше налоговикам надо было придерживаться единственного параметра – временных рамок. По обновленным правилам инспекторы могут подвергать анализу только те данные, которые были откорректированы уточняющей декларацией (при условии, что по итогам проведения «уточненки» налоговые обязательства налогоплательщика уменьшились).

- Проведение выездных проверок будет сопровождаться обязательным составлением дополнений к актам. Такие приложения должны присутствовать для отображения итогов всех реализованных дополнительных мероприятий. Вручение документов налогоплательщику осуществляется в течение 5 дней, после чего у проверяемого имеется 15 дней на то, чтобы оспорить итоги допмероприятий. Если документы передаются лично из рук в руки, налогоплательщик должен подтвердить этот факт собственноручной подписью. При уклонении от получения акта с приложениями документы направляются по почте заказным письмом. Полученными документы считаются на шестой день с момента их отправки (п. 6.1, 6.2 ст. 101 НК РФ).

- Выездная налоговая проверка в 2018 году должна стать более прозрачной и понятной для тех, чью деятельность проверяют. С этой целью налоговики по новым правилам обязаны предварительно представлять итоги проверки (в т.ч. дополнительных мероприятий) руководителю и главному бухгалтеру компании для ознакомления.

Дополнения к актам должны выдаваться всем проверяемым субъектам хозяйствования без исключения. Если речь идет об иностранной компании, у которой на территории РФ нет обособленных структур, документы направляются по почте заказным письмом.

Адрес получателя в письме указывается тот, который зафиксирован в базе данных Единого госреестра налогоплательщиков. Датой фактического получения уведомления считаются двадцатые сутки, отсчитанные с момента отправки письма.

Документы, которые были получены от налогоплательщика, к актам не прикладываются.

При появлении у налогоплательщика возражений в отношении содержимого дополнений или итогового акта они излагаются в письменной форме, после чего передаются в налоговую инспекцию. К обращению с возражениями могут быть приложены документальные обоснования недостоверности или неправомерности выводов налоговых инспекторов.

Сроки выездной налоговой проверки остаются без изменений, но с 2019 г. обновляются сроки камеральных проверок – в отношении НДС, исчисляемого российскими субъектами хозяйствования, проверка будет длиться не больше 2 месяцев.

Источник: https://spmag.ru/articles/vyezdnaya-nalogovaya-proverka-novye-pravila

Какие изменения ждут бухгалтеров и бизнесменов в сентябре 2018

В сентябре вступили в силу очередные поправки в НК РФ, поменялись правила проведения налоговых проверок, а также появились новые основания для блокировки операций по банковским картам. Рассказываем, как изменится наша жизнь уже с сентября 2018.

В сентябре вступили в силу очередные поправки в НК РФ, поменялись правила проведения налоговых проверок, а также появились новые основания для блокировки операций по банковским картам. Рассказываем, как изменится наша жизнь уже с сентября 2018.

3 сентября вступил в силу Федеральный закон от 03.08.

2018 № 302-ФЗ, который сократил сроки проведения камеральных проверок деклараций по НДС. Согласно закону, камеральная проверка декларации по НДС и всех сопровождающих ее документов проводится в течение двух месяцев со дня представления такой декларации.

До этого налоговики могли проводить проверку в течение 3 месяцев.

Между тем, закон все же предоставляет инспекторам право продлевать срок камеральной проверки до 3 месяцев. Но продлевать проверку разрешается только при выявлении фактов, указывающих на возможное нарушение законодательства.

С 3 сентября изменились правила повторных выездных налоговых проверок, проводимых при подаче уточненных деклараций. Соответствующие поправки в п. 10 ст. 89 НК РФ внес Федеральный закон от 03.08.2018 № 302-ФЗ. До поправок налоговики могли проверить весь период, за который была представлена уточненная налоговая декларация.

Сейчас закон гласит, что предметом повторной выездной проверки является правильность исчисления налога на основании измененных показателей уточненной декларации, повлекших уменьшение налога (увеличение убытка). То есть инспекторам разрешается проверять исключительно те показатели, которые были изменены в уточненной декларации.

Федеральный закон от 03.08.2018 № 302-ФЗ дополнил ст. 93 НК РФ новым пунктом 5, который закрепил право плательщиков на отказ от повторного предоставления документов.

Согласно поправкам, ранее представленные в ИФНС документы независимо от оснований для их представления могут повторно уже не сдаваться.

Для этого плательщику необходимо направить в ИФНС уведомление о предоставлении затребованных документов.

Новая норма не распространяется на случаи, когда документы ранее представлялись в ИФНС в виде подлинников, возвращенных проверяемому лицу, а также на случаи, если документы были утрачены ИФНС вследствие обстоятельств непреодолимой силы.

Также с 3 сентября был изменен порядок предоставления информации о сделках по требованию ИФНС. Федеральный закон от 03.08.2018 № 302-ФЗ вдвое увеличил срок предоставления такой информации/документов.

Теперь лицо, получившее требование о представлении документов (информации), исполняет его в течение десяти дней со дня получения или в тот же срок уведомляет, что не располагает истребуемыми документами (информацией). Если же документы (информация) не могут быть представлены в 10-дневный срок, ИФНС вправе продлить срок их представления.

Ранее срок исполнения такого требования был ограничен 5 днями.

26 сентября вступает в силу Федеральный закон от 27.06.2018 № 167-ФЗ, который разрешает банкам блокировать сомнительные денежные переводы через банковские карты. Если банк придет к выводу, что операция по денежному переводу совершается мошенниками без согласия держателя карты, он заблокирует такую операцию. Срок приостановления операции – 2 дня.

За это время банк будет обязан сообщить своему клиенту о приостановлении операции. Также банк будет запрашивать у клиента подтверждение выполнения спорной операции. При получении от клиента подтверждения операция будет выполнена. Если подтверждения от клиента так и не поступило, банк все равно исполнит операцию, но через 2 дня.

Данные правила распространяются не только на банковские карты, но и на другие электронные средства платежа.

Источник: https://buh.ru/articles/documents/73965/

12 значимых законов для россиян подписал президент в августе

3 августа, в пятницу, Президент России Владимир Путин подписал большой пакет законов, которые принял парламент перед уходом на каникулы. Среди них есть законодательные акты, которые существенно повлияют на жизнь россиян.

Кроме нашумевшего повышения НДС, это новый порядок признания и сноса самостроя, уточнение состава нотариальных тарифов, изменение сроков привлечения к дисциплинарной ответственности работодателями и даже новый праздник.

12 самых значимых для граждан и бизнеса новаций в этом обзоре. Об остальных законах мы также обязательно напишем в наших статьях и обзорах обновлений кодексов.

1. Повышение НДС

Президент России Владимир Путин подписал Федеральный закон от 03.08.2018 N 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», который повысил основную ставку налога на добавленную стоимость на 2 процентных пункта — с 18% до 20%.

Сохранились только льготные ставки НДС для некоторых товаров и услуг. Новая ставка НДС начнет действовать с 1 января 2019 года, когда начнется новый налоговый период. Также внесены поправки, предоставляющие право налоговым органам и налогоплательщикам в некоторых случаях не восстанавливать принятый к вычету НДС по товарам (работам, услугам), приобретенным за счет бюджетных средств.

Кроме того, в целях обеспечения стабилизации фискальной нагрузки на бизнес, нормами нового закона предусмотрено бессрочное закрепление действующего тарифа страхового взноса в ПФР на уровне 22% в пределах установленного лимита и 10% при превышении лимита облагаемого фонда оплаты труда.

В действующей редакции Налогового кодекса РФ тарифы взносов работодателей на пенсионное страхование с 2021 года установлены в повышенном размере 26%. Так что фактически пенсионные страховые взносы снижены.

2. Новые правила установления и сноса «самостроя»

Также Президент РФ Владимир Путин подписал Федеральный закон от 03.08.2018 № 339-ФЗ «О внесении изменений в часть первую Гражданского кодекса РФ и статью 22 Федерального закона «О введении в действие части первой Гражданского кодекса Российской Федерации»», которым урегулировал понятие «самовольных построек» и уточнил правила их сноса.

Закон направлен за защиту прав добросовестных собственников такой недвижимости. В частности, самострой не будут признавать незаконным и сносить, если его собственник не знал о существующих ограничениях на строительство.

Если собственник объекта не знал и не мог знать о действии установленных ограничений по использованию земельного участка (например, о нарушении расстояний до трубопроводов), действовал добросовестно, осуществляя строительство, получил необходимые разрешения, при этом в публичном доступе (в Едином государственном реестре недвижимости (ЕГРН)) сведений о зоне нет — тогда объект не будет являться «самовольной постройкой», таким образом, защищаются добросовестные приобретатели.

Теперь само понятие «самовольная постройка» будет предусматривать, что при ее возведении были нарушены требования, установленные на момент начала строительства и действующие на момент выявления самовольного строительства. Если же самострой все же признан, в его отношении будет введен вводится механизм приведения в соответствие с установленными требованиями.

Это будет происходить двумя путями: на основании решения органа местного самоуправления, при условии, что самовольная постройка находится в охранной зоне или нет разрешения на строительство; на основании решения суда.

Снос некоторых видов самостроя станет возможным только на основании решения суда, в частности, жилых домов или строений, возведенных до вступления в силу Градостроительного кодекса 1998 года (14.05.1998), Земельного кодекса (30.

10.2001).

Кроме того, у владельцев такой недвижимости появится шанс привести ее в соответствие с законодательными требованиями. Вместо срока на безусловный снос, как сейчас, от 3 месяцев до 1 года, у правообладателей появится возможность узаконить самовольную постройку в срок от 6 месяцев до 3 лет. После чего на бывшую самовольную постройку может быть оформлено право собственности.

Административный снос строений также ограничат. Для местных органов власти введен запрет на административный снос на частных землях, единственное исключение — если сохранение самовольного строения, возведенного на частной земле, создает угрозу жизни и здоровью граждан.

3. Увеличение рекламного времени на телевидении

Согласно новому Федеральному закону от 03.08.2018 № 325-ФЗ «О внесении изменений в статьи 14 и 15 Федерального закона «О рекламе»», увеличено рекламное время во время телевещания. Теперь во время телеэфира допускается не 9 минут в течение часа (15%), как было раньше, а 20% эфирного времени, то есть до 12 минут в течение часа.

Но суточный лимит рекламы не изменился, он составляет 216 минут. Таким образом законодатели дали вещателям возможность и право эффективнее распределять рекламу.

Также теперь возможна реклама во время показа детских передач, но только при условии, что она не будет связана с алкоголем, оружием, товарами военного назначения, азартными играми и другими подобными предметами. Закон вступил в силу в день опубликования.

4. Возможность ареста имущества организаций по уголовным делам

Еще одним новым Федеральным законом № 298-ФЗ «О внесении изменений в Кодекс Российской Федерации об административных правонарушениях» предусмотрена возможность применения нового вида административного воздействия на юридических лиц.

Теперь имущество любой организации может быть арестовано, если имело место незаконное вознаграждение, подкуп или взятка, наказание за которые предусмотрены статьей 19.28 КоАП РФ.

При этом организации получили возможность на освобождение от административной ответственности за такие правонарушения, при условии оказания помощи в выявлении факта правонарушение и способствовании его расследованию и раскрытию.

5. Увеличение срока привлечения к ответственности по дисциплинарным взысканиям

Еще одним новым Федеральным законом от 03.08.2018 № 304-ФЗ «О внесении изменения в статью 193 Трудового кодекса РФ» для работников всех организаций увеличен срок давности по привлечению к ответственности за совершение некоторых дисциплинарных проступков.

В частности, теперь дисциплинарное взыскание за несоблюдение ограничений и запретов и неисполнение обязанностей, установленных законами о противодействии коррупции, можно будет применять в течение 3 лет со совершения дня проступка. По всем остальным нарушениям срок привлечения к ответственности составляет 6 месяцев.

6. Расширение понятия нотариального тарифа

В соответствии с новым Федеральным закон № 338-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», который также подписал глава государства, российские нотариусы смогут брать со своих клиентов плату сверх тарифов на законных основаниях.

Теперь с даты подписания закона стоимость любого нотариального действия определяется как общая сумма нотариального тарифа и «стоимости услуг правового и технического характера», перечисленных в законе. В частности, это может быть подготовка документов, изготовление их копий, правовой анализ, а также хранение документов или депонированного имущества.

Примечательно, что незадолго до принятия этого закона Верховный суд РФ признал незаконным взимание нотариусами платы за дополнительные услуги, которые клиент может выполнить самостоятельно.

7. Право выбора даты для бракосочетания

Президент России Владимир Путин подписал Федеральный закон от 3 августа 2018 г. № 319-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» с поправками в Семейный кодекс РФ, который дает право гражданам с 1 октября 2018 года выбирать дату и время его регистрации за год со дня подачи заявления в ЗАГС о намерении сочетаться законным браком.

Это, можно будет сделать как при очном обращении в ЗАГС, так и дистанционно с помощью портала госуслуг. В настоящее время заявление на бумаге можно подать за месяц до даты бракосочетания, а в электронном виде — за 6 месяцев.

8. Сокращены сроки камеральных проверок налоговых деклараций по НДС

4 августа 2018 года был опубликован еще один Федеральный закон от 3 августа 2018 г. № 302-ФЗ, подписанный Президентом России и вносящий поправки в в части первую и вторую Налогового кодекса РФ. Закон предусматривает сокращение срока проведения камеральных налоговых проверок по НДС с 3 до 2 месяцев.

Кроме того, этим законом предусмотрено множество других, не менее важных поправок в НК РФ. В частности, отмена налога на движимое имущество с 1 января 2019 года.

По новым срокам инспекторы ФНС будут проверять все декларации по НДС, которые будут поданы, начиная с 4 сентября. Именно в эту дату эта поправка в НК РФ начнет действовать.

9. В России учрежден новый праздник

В соответствии с подписанным Владимиром Путиным Федеральным законом от 03.08.2018 № 336-ФЗ «О внесении изменений в статью 1-1 Федерального закона «О днях воинской славы и памятных датах России»» в России появилась еще одна памятная дата. Каждый год, 19 апреля страна будет отмечать «День принятия Крыма, Тамани и Кубани в состав Российской империи».

Дата выбрана в честь события 1783 года, когда Екатерина II подписала соответствующий Манифест о принятии Крыма под защиту Российской империи по просьбе его жителей, страдающих от войн.

10. Зарегистрировать автомобиль можно будет без посещения ГИБДД

В силу поправок, внесенных новым Федеральным законом от 03.08.2018 № 283-ФЗ «О государственной регистрации транспортных средств в Российской Федерации и о внесении изменений в отдельные законодательные акты РФ», поставить на государственный учет автомобиль можно будет не только в органах ГИБДД, но и в специализированных организациях, например прямо в автосалоне.

Посещение ГИБДД становится необязательным: инспекция будет только присваивать регистрационный номер. А сам знак можно будет получить в частных компаниях. Услуга будет платной, тарифы должна определить ФАС России.

11. Введено страхование банковских счетов и вкладов малого бизнеса

В соответствии с поправками, которые внесены в Федеральный закон о развитии малого и среднего предпринимательства еще одним новым Федеральным законом от 03.08.2018 № 322-ФЗ, все субъекты МСП наравне с физическими лицами получают право на получение страховой выплаты в размере 1,4 млн рублей в случае отзыва лицензии у банка и его банкротства.

То есть все банковские вклады малого бизнеса, включая юридических лиц, теперь застрахованы.

12. Новый порядок определения кадастровой стоимости в целях налогообложения имущества физлиц

Ну и наконец, новым Федеральным законом от 3 августа 2018 г. № 334-ФЗ с 1 января 2019 года изменен порядок применения кадастровой стоимости при налогообложении недвижимости. Вводятся единые правила применения кадастровой стоимости при определении налоговой базы по земельному налогу, налогу на имущество организаций и налогу на имущество физлиц.

С 2019 года налогообложение всей недвижимости граждан будет осуществляться только на основании кадастровой стоимости, внесенной в ЕГРН. А также в случае ее изменения в результате установления рыночной стоимости объекта недвижимости по решению комиссии при органе Росреестра или суда.

При изменения качественных или количественных характеристик объекта налогообложения, корректировка кадастровой стоимости будет учитываться со дня внесения сведений в ЕГРН, являющихся основанием для внесения поправок.

Источник: http://ppt.ru/news/142214?utm_referrer=https%3A%2F%2Fzen.yandex.com

Источник: http://8plus1.ru/12-znachimyx-zakonov-dlya-rossiyan-podpisal-prezident-v-avguste.xtml