Слияния и поглощения компаний

rainbow13 мая 2015 16:28

Ряд экономических процессов для укрупнения бизнеса в результате которых на рынке появляются крупные компании взамен мелких и менее значительных – называют слияние и поглощение. Эти глобальные процессы (Merger and absorption – M&A) затрагивают практически все страны мира и имеют огромное значение для успешного развития бизнеса.

Поглощение – это сделка, которая совершается с целью установить контроль над хозяйственным обществом. Такая сделка осуществляется за счет приобретения не менее 30% от уставного капитала поглощаемой компании. Юридическая самостоятельность при этом сохраняется. Поглощение является одними из рыночных механизмов для борьбы с отстающими на рынке.

К примеру, некое акционерное общество снижает темпы своего развития, стремительно отстает от некоторых требований рынка, в этом случае естественно снижаются цены на его акции относительно цен других акционерных обществ. И как следствие, оно становится привлекательным для поглощения.

Можно сказать, что это некий общий термин, который используется для описания передачи собственности.

Слияние – это объединение двух и более субъектов хозяйства, в результате образуется новая объединенная экономическая единица.

- Слияние форм, в этом случаи компании, которые сливаются прекращают свое самостоятельное существование в качестве налогоплательщика и как юридическое лицо. При этом новая компания начинает контролировать и управлять всеми активами, и берет на себя все обязательства перед клиентами компаний – своих составных частей, а далее последние попросту распускаются.

- Слияние активов, объединение с передачей собственниками компаний-участников в качестве вклада в уставной капитал прав контроля над своими компаниями с сохранением деятельности и организационно-правовой формы последних. Вкладом в данном случае могут считаться исключительно права контроля над компаниями.

- Присоединение, в этом случае одна из объединяющихся компаний продолжает свою деятельность, а остальные прекращают свое существование. Компания, которая осталась получает абсолютно все права компаний, которые были ликвидированы.

В зависимости от сочетания всех интересов участников процесса различают несколько видов поглощений:

- Дружественное, такое поглощение абсолютно поддерживается акционерами и управленцами компании, которую поглощают.

- Враждебное, при таком поглощении скупаю акции без согласия менеджмента компании.

- Внезапное поглощение – это процесс быстрой скупки акций и с привлечение залога выкупается контрольный пакет акций. Активы компании, которую поглотили продают, чтобы выплатить долг, который неизбежно возникает в результате финансирования сделки.

- Обратное поглощение, это когда компания меньшая по размеру, но более динамичная и уверенно стремящаяся к быстрому росту, осуществляет атаку на крупную компанию, которая менее прогрессивна.

- Management Buy Out, выкупаются акции компании ее же менеджментом.

- Левереджированный выкуп, когда приобретается контрольный пакет акций при помощи заемных средств. В некоторых случаях заемные средства могут составлять и 100% суммы одной сделки.

Виды основных типов слияний и поглощений:

- Горизонтальное слияние. Так называют слияние двух компаний, которые предлагают одинаковую продукцию. В этом случае повышаются возможности для развития, уменьшается конкуренция.

- Вертикальное слияние, это соединение нескольких компаний. Одна из компаний является поставщиком сырья другой компании. В этом случае прибыль стремительно увеличивается в основном за счет значительного снижения себестоимости выпускаемого товара.

- Параллельные слияния, в этом случае сливаются компании, которые производят взаимосвязанные товары. К примеру, металлургический комбинат, с горнодобывающим предприятием.

- Круговые слияния – это когда объединяются компании, которые абсолютно не связаны между собой производственными или сбытовыми отношениями. Они не являлись ранее ни конкурентами, не были поставщиками друг другу и т. д.

- Реорганизация, в этом случае объединяются компании, которые задействованы в абсолютно разных сферах бизнеса.

Также такого вида объединения компаний классифицируют по географическому признаку:

-Локальные

-Региональные

-Национальные

-Международные

-Транснациональные.

По национальной принадлежности выделяют:

- Внутренние сделки, это те, которые происходят в пределах только одного государства.

- Экспортные, права контроля передаются иностранцам.

- Импортные, приобретаются право контроля над компаниями за рубежом.

- Смешанные, при этом в сделке могут участвовать транснациональные корпорации или компании у которых активы размещены в разных государствах.

Выделяют основные мотивы при которых происходят слияния поглощения компаний:

- Классическое стремление к росту.

- Экономия за счет масштабов деятельности.

- Эффект синергизма, после слияния компаний прогнозируется что их прибыль будет значительно превосходить, чем до того, как они объединились.

- Диверсификация, в этом случае может предусматриваться как вариант, переориентация рынка сбыта или расширяется ассортимент продукции, которая уже выпускается.

- Комбинация ресурсов, которые могут дополнять друг друга.

- Личные мотивы менеджеров из разных компаний.

- Повышение качества управления.

- Приобретение монополии, устранение конкурентов.

- Защитные мотивы.

Выделим основные преимущества слияний и поглощений компаний:

- Возможность быстрого достижения лучших результатов.

- Такая стратегия ослабляет конкуренцию.

- Возможность быстрого приобретения стратегически важных активов, в первую очередь нематериальных.

- Вывод компании на новые географические рынки.

- Приобретается уже отлаженная сбытовая инфраструктура.

- Моментальная покупка доли рынка.

- Появляется возможность приобретения недооцененных активов.

Существуют и некоторые недостатки таких процессов:

- Значительные финансовые затраты, так как выплачиваются, как правило, премии акционерам и отходные персоналу.

- Большой риск при неверной оценке компании.

- Усложняется процесс интеграции, если компании действуют в разных сферах.

- После окончания сделки могут возникать проблемы с персоналом компании, которую купили.

- При трансграничном слиянии возможна несовместимость культур.

Как такие движения между компаниями влияют на экономику?

Существуют разные мнения по этому поводу. Некоторые экономисты считают, что это обычное явление рыночной экономики.

Объясняя это тем, что смена собственников просто необходима, чтобы поддерживать эффективность и предотвращать застой на рынке.

Другие же экономисты придерживаются мнения, что слияния и поглощения уничтожают справедливую конкуренцию и не двигаются в сторону развития экономики.

Выделяют некоторые наиболее важные этапы M&A:

- Определение стратегии, один из самых важных шагов. Каждое предприятие стремится к процветанию, именно поэтому заранее необходимо обозначить стратегические задачи, которые необходимо решать в первую очередь.

- Выбор квалифицированных специалистов, которые будут собственно и осуществлять трансакцию. Как правило, в команду помимо инсайдеров приглашают аудитора, банкира и PR-менеджера, консультанта, юриста. Только создание разноплановой компании поможет процессу Merger and absorption быть успешным, потому как он будет рассматриваться и анализироваться с разных точек зрения, а это является немаловажным фактом.

- Определение конечных результатов процесса. Компания после сделки должна четко знать к чему стремиться.

- Определение критериев, которым отвечает целевая компания. Для поиска нужной целевой компании покупатель сначала должен определить основные параметры, которым будет отвечать искомая фирма. Существуют критерии выбора фирмы, которую хотят приобрести: выбор отрасли, определение уровня прибыли, географический рынок, определение объемов продаж, выбор сохранения менеджмента целевой компании или нет, и другие.

- Нахождение целевой фирмы. После того как определились основными с критериями, покупатель начинает искать саму кандидатуру. Поиск, как правило происходит либо своими силами, либо через посредника.

- Переговорный процесс с выбранной компанией, на этом этапе происходит обмен информацией, на основании которых, покупатель должен определить для себя отвечает ли данная фирма его стратегическим целям или нет.

- Анализ выбранной фирмы, включает в себя оценку целевой фирмы, а именно анализ рисков, культурные аспекты, финансовое состояние и т. д. На основе этих данных покупатель окончательно должен принять решение заключать сделку или нет.

- Осуществление сделки. После предварительной договоренности о цене и условиях покупки и осуществляется юридическое оформление. Но предварительно необходимо получить разрешение от определенного органа власти.

- Интеграция компаний, формируется реальная структура компании. Определяется новый персонал, тактика принятия решений, необходимость интеграции всех производственных процессов.

- Оценка всех результатов слияния или поглощения, оценка эффективности сделки. Этот этап крайне важен, с точки зрения достижения всех поставленных целей.

Существуют некоторые приемы для защиты от поглощений:

- Отравленные пилюли, когда акционеры имеют специальные права, которыми они могут пользоваться только в особом случае. Это делает возможным в самом начале процесса поглощения «размыть» пакет акций компании агрессора.

Источник: https://utmagazine.ru/posts/8164-sliyaniya-i-pogloscheniya-kompaniy

Реорганизация в форме слияния — путем, пошаговая инструкция, бюджетных организаций

Одной из форм реорганизации компаний, который предполагает объединение капиталов, активов и долгов двух и более фирм в единый бизнес (ст. 52 ГК РФ).

При этом вовлеченные в процесс реорганизации компании прекращают свое существование.

Процесс слияния поэтапно расписан в гражданском законодательстве РФ и предусматривает выполнение ряда мероприятий, которые длятся порядка 2-3 месяцев.

Общие моменты ↑

Слияние компаний предполагает формирование нового юридического, которое становится правопреемником компаний, участвующих в процессе слияния.

По сути процесс слияния включает два ключевых мероприятия:

| Ликвидаций | Компаний, осуществляющих слияние |

| Регистрация | Нового крупного бизнеса |

В связи с этим последним этапом процесса слияния выступает представление в ИФНС уведомления о слиянии и заявления на регистрацию нового бизнеса.

Процедура слияния может проводится только на уровне коммерческих или некоммерческих организаций, действующих на правах юридических лиц.

Если компании, задумавшие провести процедуру слияния, обладают значительным по объему капиталом (суммарно активы всех участников реорганизации должны составлять более 6 000 000 рублей), то им обязательно потребуется получение разрешения в антимонопольной службе (ФАС).

Основные понятия

Реорганизация компании представляет собой процесс прекращения деятельности одного или нескольких предприятий и формирование на основании их активов и обязательств новых предприятий.

Документарным основанием проведения реорганизации могут выступать решения, принятые учредителями или судебными органами.

При реорганизации государственных учреждений или бюджетных организаций решение принимает Правительство РФ.

Реорганизация юридического лица в форме слияния предусматривает объединения двух и более предприятий, при котором они ликвидируются и создается новое, более крупное юридическое лицо, принимающее на себя все права, активы и обязанности участников процедуры.

Кому это нужно

Одной из ключевых целей осуществления слияния выступает стремление укрупнить бизнес. Кроме того, его часто используют в качестве альтернативы ликвидации нерентабельной компании.

В этом свете процедуру реорганизации бизнеса в форме слияния чаще всего практикуют фирмы, которые:

| Отличаются небольшими размерами | Что мешает их функционированию на рынке и соревнованию с более крупными конкурентами |

| Стремятся диверсифицировать производство | Практикуя объединение с компаниями иных направлений деятельности |

| Столкнулись и низкой рентабельностью производственной деятельности | Или заработали неблагоприятную репутацию на рынке. Не желая ликвидировать бизнес, владельцы сливают капитал с другими субъектами хозяйствования и получают новое юридическое лицо |

Законные основания

Как уже было отмечено выше – законным основанием осуществления слияния компаний выступает гражданское законодательство.

В том числе особого внимания заслуживают такие его положения:

| Ст. 57 ГК РФ | Устанавливает, что реорганизация может проводиться на уровне юридических лиц, причем исключительно в форме слияния, присоединения, разделения, выделения или преобразования |

| Ст. 52 ФЗ-14 | Описывает особенности реорганизации путем слияния в ООО |

| Ст.16 ФЗ-208 | Раскрывает процесс объединения активов и обязательство при слиянии АО |

| Постановление ВАС РФ №19 2003 года | Определил возможность слияния АО с иными формами ведения бизнеса – ООО и товариществами. При этом представляется недопустимым слияние акционерного общества с некоммерческими организациями |

Порядок проведения реорганизации путем слияния ↑

В связи с этим она включает такие этапы:

- Принятие решения учредителями бизнеса, которое, как правило, оформляется в виде протокола.

- Уведомление кредиторов, государственных органов, широкой общественности.

- Погашение необходимых долгов, выполнение обязательств, переоформление договоров с контрагентами;

- Решение кадровых вопросов.

- Формирование на базе финансовой отчетности участников процедуры слияния передаточного баланса.

- Подготовка полного пакета бумаг и его представление в регистрационный орган.

По итогам реорганизации, осуществляемой в порядке слияния собственники компании получают свидетельство о регистрации и уведомление о ликвидации ее предшественников (их исключении из ЕГРЮЛ).

Необходимый пакет документов

В него входят такие документы:

- Решение владельцев бизнеса об объединении с другими компаниями (от каждой фирмы – протокол заседания вкладчиков (акционеров)).

- Решение о создании нового юридического лица путем слияния (формируется в рамках первого совместного собрания владельцев всех реорганизуемых фирм).

- Договор о проведении процедуры слияния, который заключается между всеми участвующими в данном процессе фирмами.

- Передаточные акты от каждой компании.

- Копии учредительных документов всех фирм, участвующих в процессе реорганизации.

- Копии устава и учредительного договора вновь созданного на базе слияния предприятия.

- Копия страниц «Вестники государственной регистрации», подтверждающая факт обнародования информации.

- Справки от всех компаний о том, что они не имеют задолженности перед ПФР, ФОМС и ФСС.

- Документ, свидетельствующий об уплате государственной пошлины.

- Заявка по форме Р12001.

Указанные выше документы представляет в ИФНС лично уполномоченный представитель компании, созданной в ходе реорганизации.

Если говорить о сроках реорганизации юридических лиц, то они зависят от целого ряда обстоятельств:

| Во-первых | Если реорганизация в обычном порядке проходит в течение 3-х месяцев, то при слиянии компаний с крупным капиталом потребуется согласие антимонопольного органа, что продлевает процедуру |

| Во-вторых | Осложненной считается процедура слияния финансовых компаний, поскольку она требует получения одобрения Банка России, лицензирующего подобного рода структуры |

| В-третьих | ИФНС по итогам рассмотрения документов вправе назначить выездную налоговую проверку, которая может растянуться на 7-14 дней |

| В-четвертых | Реорганизация ОАО требует урегулирования вопросов, касающихся ценных бумаг корпорации |

При наличии вышеперечисленных, «осложняющих» процедуру реорганизации условий может потребоваться порядка 5-6 месяцев для ее полного завершения.

Пошаговая инструкция

В общем виде процесс реорганизации компании, которая осуществляется путем слияния, может быть представлен в следующем виде:

| Установление круга компаний | Которые будут принимать участие в процедуре слияния. Не исключается ситуация, при которой эти организации будут располагаться в разных местах |

| Принятие решения | Что предполагает проведение внеочередных собраний вкладчиков (акционеров) на уровне всех участвующих в процессе слияния организаций.Такое решение оформляется в виде протокола собрания и должно содержать следующую информацию:

Кроме того, в документе важно указать порядок передачи активов, обязательств, прав и обязанностей к вновь создаваемой организации |

| Уведомление ИФНС | Должно произойти не позднее, чем через три дня после проведения собрания владельцев объединяемых компаний (ст. 60 ГК РФ). Важно знать, что такое уведомительное письмо в налоговое ведомство направляет та фирма, которая провела собрание по поводу слияния последней |

| Установление места регистрации | Важный вопрос, поскольку вновь создаваемая фирма может быть оформлена в ИФНС по месту расположения любой из фирм, участвующих в слиянии |

| Уведомление общественности | Осуществляется путем публикации информации о реорганизации компании в «Вестнике государственной регистрации». Такое сообщение в журнале размещается дважды с периодичностью в 1 месяц (ст. 60 ГК РФ) |

| Оповещение кредиторов и дебиторов | Осуществляется в течение месяца после того, как решение о реорганизации было принято. Любой из них имеет право не позднее, чем через месяц после последней публикации сообщения в «Вестнике» заявить необходимость предварительного покрытия его долгов. Если этого не произошло, то соглашения с кредиторами и дебиторами просто переоформляются на новое юридическое лицо |

| Информирование работников организации | Под роспись и предоставление им возможности увольнения по собственному желанию или переоформления трудового контракта |

| Формирование передаточного акта | Происходит на основании бухгалтерских балансов всех участников процесса реорганизации. Этими вопросами занимается специально созданная комиссия (ст. 58 ГК РФ) |

Заключительный этап

После того как реализованы все перечисленные выше шаги начинается заключительный этап процесса объединения компаний.

Он предполагает реализацию таких мероприятий:

| Проведение совместного собрания всех вкладчиков (акционеров) | В рамках которого выбираются и назначаются новые органы управления предприятием (единоличные или коллегиальные) |

| Уплата пошлины | Передача всех бумаг на рассмотрение в выбранное отделение налоговой службы (желательно перед передачей пакета бумаг в ИФНС представить их на проверку квалифицированному юристу на предмет отсутствия ошибок, которые могут стать основанием для отказа) |

| Получение от ИФНС свидетельства | О регистрации новой компании и уведомления об исключения из ЕГРЮЛ – старых |

Возникающие нюансы ↑

Процедура слияния компаний – юридически сложный процесс, который может предполагать внештатные ситуации.

Таковыми можно считать:

| Слияние крупных корпораций | Что требует не только получения разрешения от антимонопольного органа, но и решение массы вопросов, касающихся передачи новому субъекту бизнеса ценных бумаг, ликвидируемых АО |

| Объединение финансовых организаций проводится под контролем ЦБ РФ | Поскольку речь идет лицензируемых им субъектах |

Отдельного внимания заслуживает несколько видоизмененный процесс слияния, который наблюдается на уровне бюджетных организаций, и, в частности – образовательных учреждений.

Для бюджетных организаций

Если речь идет о слиянии бюджетных организаций, то в этом случае процесс аналогичен объединению коммерческих организаций, за исключением некоторых значимых аспектов:

| Решение о слиянии | Бюджетных организаций принимает Правительство РФ по рекомендации федеральных и региональных органов власти, при согласовании с отраслевыми министерствами и ведомствами (ст.16 ФЗ-7) |

| Правительством РФ формируется специальная комиссия | Из числа руководящих лиц объединяемых организаций, которая курирует процесс слияния |

При реорганизации бюджетных учреждений должно соблюдаться важное правило – организации, финансируемые из бюджета, могут сливаться только с аналогичными им некоммерческими структурами.

Для образовательных учреждений

Образовательные учреждения также выступают структурами, финансируемыми из бюджета, а значит, решение об их объединении будет принимать Правительство РФ.

В общем виде происходит это так:

- Региональные органы власти подают в Минобразования инициативу о слиянии отдельных образовательных учреждений.

- Ведомство рассматривает такую возможность и представляет свои рекомендации.

- Все бумаги передаются в Правительство РФ, которое принимает решение о реорганизации и формирует комиссию для управления этим процессом.

В остальном – схема реорганизации полностью соответствует проведению аналогичного процесса на уровне коммерческой фирмы. Процедура финансируется из государственного бюджета.

По итогам слияния компаний, которое может ставить своей целью укрупнение бизнеса или избежание ликвидации бизнеса, формируется новое юридическое лицо.

Оно принимает на себя весь комплекс прав и обязанностей своих предшественников. Уставный капитал нового субъекта есть результат объединения капиталов реорганизуемых предприятий.

Сливаемые фирмы могут не менять места своего расположения – одна из них признается головным офисом, а иные становятся обособленными подразделениями.

Источник: http://buhonline24.ru/reorganizacija/reorganizacija-v-forme-slijanija.html

Слияния и поглощения компаний: основные этапы сделки

Под сделкой слияния и поглощения в статье будет пониматься не столько объединение компаний либо присоединение поглощаемой компании на макроуровне, но и более распространенные соглашения по покупке действующего бизнеса либо создании совместных предприятия.

Цели слияний и поглощений

Цели и мотивы решения о проведении сделки слияния и поглощения компании, либо о покупке отдельного актива могут быть различны: от естественного стремления к монополизации рынка до «банального» желания снизить затраты, связанные с деятельностью материнской компании, от покупки для последующей перепродажи до столь затратного, но превентивного выхода на новый рынок раньше главного конкурента по основному направлению деятельности.

Тем не менее, главной целью подобных сделок является достижение синергетического эффекта, когда создается новая, укрупненная и более эффективная компания, не просто объединяющая возможности двух ее участников, но позволяющее сделать качественный рывок в развитии. Иными словами, 1+1=3. Либо используя принцип Аристотеля из в «Метафизики»: «Целое больше, чем сумма его частей».

Процесс слияний и поглощений свойственен любому масштабу бизнеса. Не всегда участники и объекты сделок M&A – это Майкрософт и Скайп, либо Дикси и сеть Виктория. Количество «региональных» сделок M&A в разы выше.

Что касается рынка M&A в целом, то из-за нестабильной ситуации в экономике число сделок год от года снижается (см. диаграмму 1).

Секрет успешной сделки по слиянию или поглощению

Успешная сделка M&A возможна при последовательной реализации нескольких связанных этапов, среди которых нет малозначимых, а игнорирование либо упущение в одной части работы может стать причиной неудачи всей сделки. И вовсе не обязательно, что ее участник узнает об этом сразу.

Последствия могут проявиться спустя значительный промежуток времени после закрытия сделки, когда, казалось бы, завершены все юридические и финансовые процедуры.

Она может провалиться на любом своем этапе, даже когда юридически смена собственника уже прошла (так называемый этап интеграции).

Рассмотрим самые важные этапы слияния и поглощения компаний.

Скачайте полезный документ:

Положение об экспресс-оценке приобретаемого предприятия

Этап 1: Выбор компании – цели слияния и поглощения (для покупателя) либо поиск инвестора (для продавца)

Выбор объекта для покупки либо слияния осуществляется на основе стратегии развития собственной компании. На этом этапе осуществляется анализ потребностей и возможностей, оценка собственной компании, а также поиск и отбор возможных кандидатов – сбор и обработка информации о потенциальных целях.

Как правило, по результату анализа рынка появляется первичный список интересных для компании целей, соответствующих ключевым критериям совместимости: по отрасли, размеру, географии, структуре капитала и т.д. После внутреннего обсуждения и «методом исключения» в списке остаются 3–5 целей для более детального предварительного анализа и проведения разведки.

На данном этапе исследуются информационные материалы самих компаний, либо отчеты рейтинговых и консалтинговых агентств, отраслевых ассоциаций, региональных либо федеральных органов власти и т.д.

Этап 2: Первичные переговоры

Цель первичных переговоров – познакомить компании друг с другом, определить заинтересованность в сделке слияния и поглощения каждого потенциального участника, основные условия и ключевые требования, без соблюдения которых дальнейшее взаимодействие сторон бессмысленно. Намечается план последующих действий.

В качестве примера из практики можно привести сделку в отношении калининградской сети супермаркетов «Виктория», когда в одном из интервью топ-менеджер Группы Дикси, купившей сеть, упомянул, что их предложение владельцам «Виктории» отличалось от предложения X5 тем, что они учли их желание остаться в ритейле и сделали совладельцами объединенной компании.

Этап 3: Соглашение о намерениях

Как правило, в ходе первичных переговоров стороны достигают соглашения о приблизительной цене актива, а также общих условиях сделки.

Обычно, по итогу таких переговоров стороны не налагают друг на друга обязательство заключить основную сделку слияния или поглощения, но подписывают юридически обязывающий документ.

Согласно этому документу сторона-продавец обязуется предоставить согласованный объем информации и документации, а также обеспечить доступ к некоторым ключевым объектам, а потенциальный покупатель обязуется соблюдать режим конфиденциальности в отношении полученной информации.

Случается и так, что продавец соглашается на время переговоров с конкретным потенциальным покупателем ограничить себя в праве вести параллельные переговоры по слиянию и поглощению.

Реформа российского гражданского законодательства предоставила сторонам возможность заключать подобные соглашения («соглашения о порядке ведения переговоров») и применять санкции за их нарушение1.

Поскольку сами переговоры либо несанкционированное разглашение информации о них связаны с затратами, либо могут повлечь иные негативные финансовые последствия (особенно применимо для публичных компаний), значимость юридической поддержки участников сделки возрастает уже с этого начального этапа.

Хоть и редко, но встречаются случаи, когда требуется передать для анализа ключевую для продавца документацию и сведения (например, технологии).

Так возникает риск отказа потенциального покупателя от сделки не по причине несоответствия объекта его ожиданиям, а в силу получения нужной информации.

В таких случаях стороны совершают «отложенную» покупку, когда сторона-покупатель получает право отказаться от сделки, только если по результатам проверки будут выявлены расхождения с той информацией и параметрами, за которые «поручился» продавец.

Этап 4: Проверка компании – цели слияния и поглощения

Предынвестиционный анализ – один из ключевых этапов сделки слияний и поглощений, и экономия бюджета или времени на него чревата. Часто для выполнения независимого анализа нанимают внешних консультантов, имеющих соответствующую компетенцию: юристов, аудиторов, финансистов, отраслевых специалистов.

На этом этапе (для него используется термин Due Diligence) проверяется наличие активов у компании-цели, объем обязательств перед кредиторами, а также выявляются риски, связанные с компанией-целью.

Финансовая проверка

В рамках финансовой проверки проверяется, насколько заявленные финансовые показатели соответствуют действительности. Анализируются бухгалтерская отчетность за несколько лет, а также внутренняя финансовая отчетность (управленческая).

Юридическая проверка

Дает ответы на вопросы о юридической истории и корпоративной структуре компании, составе акционеров, правомерности принадлежности активов, законности осуществленных ранее корпоративных действий, наличия регуляторных рисков и т.д.

В зависимости от вида деятельности компании-цели в рамках юридической проверки может проводиться, в частности, проверка соблюдения требований экологического законодательства.

Так, расположение птицефабрики в непосредственной близости от населенного пункта несет потенциальные риски жалоб и исков жителей даже при соблюдении предприятием требований законодательства РФ о санитарно-защитных зонах.

На этом этапе важен свободный доступ аналитиков к документации, а иногда и к самим материальным объектам. Будет заблуждением считать, что продавец намеренно будет скрывать от потенциального покупателя важную информацию о своем бизнесе. Достаточно часто он и сам не имеет достоверной и полной информации, то есть заблуждается вполне добросовестно.

ВИДЕО: На что обратить внимание при подготовке к Due Diligence в случае продажи бизнеса

Анна Глазкова, финансовый директор биотехнологической компании ФОРТ советует обратить внимание на подводные камни, с которыми компания может столкнуться, когда будет предоставлять информацию для Due Diligence.

Результаты проверки

Итогом проверки является отчет с выводами о финансовом состоянии компании, явных и потенциальных юридических, налоговых и иных рисках, а также с рекомендациями по их минимизации / устранению.

Структурированный взгляд на объект потенциальной покупки – несомненный помощник для оценки возможной синергии от предполагаемого слияния, а также своеобразный инструмент в коммерческих переговорах с продавцом, когда выявленные в ходе юридической проверки риски и несоответствия выступят доводом для снижения цены объекта покупки.

Именно на данном этапе может быть принято решение отказаться от покупки предприятия.

Отметим, что Due Diligence может проводиться как потенциальным покупателем, так и продавцом.

Если покупатель нуждается в анализе для получения всестороннего понимания объекта своего интереса, то продавец может заказать анализ либо для последующего его использования в переговорах с другими потенциальными покупателями, либо для предварительного понимания будущих доводов покупателя и поиска способов снижения или устранения обнаруженных консультантами потенциального покупателя рисков.

Этап 5: Переговоры о финальных условиях сделки

На этом этапе собственники обеих компаний должны договориться об окончательных условиях сделки по слиянию или поглощению.

И тут с максимальной силой раскрывается значение предыдущего этапа – Due Diligence. От ее результатов условия – и не только по цене приобретения – могут измениться в пользу той или иной стороны.

Риски сделки

Несомненно, юридические консультанты как стороны-покупателя, так и стороны-продавца пояснят своим клиентам потенциальные риски, варианты их снижения либо полного исключения, и, возможно, корректировки части структуры планируемой сделки M&A. Тем не менее, каждый такой «факт» предоставляет стороне-покупателю возможности торга с продавцом по условиям покупки всего объекта сделки.

Поскольку никакая проверка не может гарантировать полного учета всех аспектов и возможных рисков, стороны при активном участии консультантов определяют, какие «несоответствия» не будут учитываться сторонами, а какие будут считаться критичными. Например, стороны определяют, что выявление покупателем уже после завершения сделки M&A кредиторов с требованиями, не превышающими определенную сумму, не влечет для продавца каких-либо негативных последствий.

Отдельно отметим, что на данном этапе должны быть окончательно определены условия выхода любой из сторон из сделки и / или выхода из объединенного бизнеса.

Этап 6: Структурирование сделки

Не стоит искать единственную самую эффективную и идеальную структуру сделки M&A. Финальная модель сделки зависит от ряда ключевых факторов, а также должна учитывать множество менее значимых аспектов (даже прошлый опыт и «творческий» подход юридических консультантов по слияниям и поглощениям).

Для определения структуры в расчет принимаются ключевые обстоятельства:

- Какие активы участвуют в сделке слияния и поглощения (акции/доли либо материальные объекты).

- Цена и условия расчетов, необходимость и вид дополнительного финансирования (деньгами, акциями, в том числе, акциями объединенной компании, собственные средства либо внешнее финансирование).

- Риски, обнаруженные на этапе Due Diligence (вывод «спорных» объектов за пределы основной сделки для исключения значимого влияния не нее).

- Основные гарантии и заверения каждой стороны, механизмы их обеспечения; риски, которые берет на себя каждая из сторон.

- Регуляторные и налоговые аспекты для обеих сторон и объединенной компании.

- Обязательства по интеграции после завершения сделки.

- Условия выхода из сделки и/или выхода из объединенной компании.

Перечень вопросов практически бесконечен и зависит от того, что для стороны сделки является критичным условием, а что факультативным.

После согласования структуры сделки юристами разрабатывается и подписывается совокупность документов, обеспечивающих ее надлежащее исполнение и предусматривающих ответственность участников за нарушения, в частности, договоры купли-продажи, акционерные соглашения, опционные договоры, а также иные документы.

Например, в силу акционерного соглашения стороны согласовывают векторы дальнейшего развития совместной объединенной компании, определяют конкретные персоналии органов управления либо принцип такого определения, на годы вперед согласовывают вопросы распределения прибыли и т.д.

Определенными юридическими инструментами оформляется обязательство продавца компании продолжать оперативное руководство предприятием в течение всего периода, необходимого новому собственнику для полного ознакомления со спецификой предприятия, и при этом не позволять ухудшиться финансовым показателям (финальная оплата за компанию связана с ее определенными финансовыми показателями). Опционный же договор позволяет покупателю выйти из бизнеса, передав предприятие обратно, в случае не подтверждения заранее согласованных показателей или заверений со стороны продавца. А договор купли-продажи может предусматривать последующее изменение изначально согласованной цены приобретаемого актива (например, при изменении рыночной цены на ключевое сырье для предприятия).

Таким образом, на этом этапе в полной мере раскрывается значение привлечения квалифицированных юридических консультантов.

Этап 7: Исполнение и закрытие сделки

Собственно, финансовая часть сделки – выделение средств и оплата актива. И корпоративная часть – перерегистрация права собственности на акции на нового владельца, либо юридические процедуры по вхождению собственников двух компаний в структуру уставного капитала новой объединенной фирмы, либо иные юридические действия в зависимости от структуры сделки.

В большинстве случаев либо одна часть сделки, либо обе выполняются не одномоментно, а согласно заранее сформированному плану. Так, оплата актива может осуществляться частями и с привязкой к факту подтверждения конкретных показателей, проверить которые было затруднительно до вхождения в сделку (например, раскрытие эффективности патентов).

Аналогичным образом и передача активов может быть разделена на несколько подэтапов в зависимости от одобрения регулятора, оплаты конкретного платежа, встречного неденежного представления со стороны покупателя и т.д.

Этап 8: Интеграция, оценка результатов, внесение дополнений

Ключевой этап всей сделки слияния или поглощения – соединить воедино две компании и создать более эффективную организацию, чем обе по отдельности, то есть достичь того самого принципа 1 + 1 = 3.

Теперь уже не только на бумаге происходит объединение бизнес-процессов двух компаний, а также встреча двух корпоративных культур и подходов к ведению бизнеса когда-то не связанных друг с другом человеческих коллективов.

Принципы будущей интеграции должны быть видны сторонам еще на этапе выбора компании-цели и переговоров, а финальная версия детального плана должна быть закончена на этапе исполнения и закрытия сделки. Тем более, что процесс интеграции нередко занимает многие месяцы.

Поэтому для успешного прохождения данного этапа следует заблаговременно подготовить его план, в котором необходимо предусмотреть значимые действия: решения по структуре объединенной компании, ключевым кадровым изменениям, продаже непрофильных активов и по иным вопросам.

Что делать после смены собственника, должно быть известно не только ключевым управленцам, но и операционному менеджменту обеих компаний.

В противном случае существенно возрастает риск неразберихи, ошибок и, как следствие, потери клиентов и важного персонала.

Вводится новая модель управления объединенной компанией, исключаются дублирующие функции, происходит перезаключение контрактов с ключевыми контрагентами и т. д. При этом, нельзя потерять основных клиентов и эффективный персонал.

Таким образом, несмотря на то, что, казалось бы, юридические и финансовые вопросы сделки закрыты, серьезные ошибки на данном этапе могут привести либо к фактическому провалу всей сделки, либо надолго затормозить достижение итоговых целей собственников обеих компаний.

Если при стратегическом планировании сделки компании определяли для себя конечные параметры, которые должны были быть получены / достигнуты в результате сделки, то возможно проведение оценки результатов и внесение изменений / дополнений в некоторые аспекты слияния (запуск в продажу новых продуктов, продажа «лишних» активов либо, напротив, приобретение новых, корректировка организационной структуры и т.д.).

Сноска 1: Пункт 5 статьи 434.1 Гражданского кодекса РФ.

Источник: https://fd.ru/articles/158581-sliyaniya-i-pogloshcheniya-kompaniy-qqq-17-m4

Слияние компаний — период, когда служба по персоналу может продемонстрировать свою эффективность

Слияние компаний проводится с целью расширения производства. Процесс слияния компаний — это возможность HR-службы оптимизировать кадровый состав и систему управления персоналом. Как это сделать, читайте в статье.

Процесс слияния компаний: формы и виды

Слияние компаний означает реорганизацию, при которой объединяется несколько предприятий, при этом присоединяемые предприятия статус юридических лиц теряют.

Слияние компаний может пройти по одному из трех вариантов:

- Объединение, при котором слияние осуществляется с согласия и в общих интересах всех компаний-участниц, с целью повышения эффективности.

- Дружественное поглощение, когда поглощаемая организация на добровольной основе переходит под юрисдикцию поглощающей компании или продает ей контрольный пакет своих акций.

- Недружественное поглощение, являющееся результатом рейдерского или иного противоправного целенаправленного захвата.

Форма слияния компаний может быть:

- горизонтальной, когда объединяются предприятия одной отрасли, выпускающих одну и ту же продукцию или находящихся на одной стадии производства;

- вертикальной, когда сливаются предприятия, реализующие несколько последующих или предыдущих этапов одного технологического процесса;

- родовой, при которой объединяются фирмы, производящие взаимосвязанные товары;

- конгломератной, когда объединяются предприятия, действующие в разных отраслях экономики, не конкурирующие друг с другом и не являющиеся участниками одной технологической цепочки.

Виды слияния компаний, произведенного в конгломератной форме, различаются. Это могут быть:

- обычные конгломератные слияния;

- конгломератные слияния с расширением рынка (market extension mergers), когда целью объединения является увеличение числа каналов реализации продукции;

- конгломератные слияния с расширением продуктовой линии (product line extension mergers), в процессе которых объединяется производство неконкурирующих товаров, производимых по одинаковым технологиям и реализуемых по одним каналам.

Любое объединение, будь то слияние крупных компаний или реорганизация в одно юрлицо нескольких мелких, означает кадровые изменения, которые затронут персонал каждой из них. И, если для объединяющихся компаний это преимущество, обеспечивающее выживаемость, для персонала это всегда проблема.

Как влияет слияние и поглощение компаний на персонал?

Вновь создаваемая организация при этом является правопреемницей присоединяемых. К, ней, в том числе, переходят обязанности и права работодателя по отношению к их персоналу. Поэтому HR-службе компании, возглавляющей слияние, необходимо заранее продумать план грядущих изменений.

Внутренний климат присоединяемой компании в это период характеризуется напряженностью. Часть специалистов, востребованных на рынке труда, могут найти новое место работы, не соглашаясь с реорганизацией. Другие — будут ожидать сокращений. Но и в той, и в другой компании люди будут сопротивляться предстоящим переменам просто потому, что желание стабильности заложено в их природе.

В период слияния с другой компанией такое сопротивление становится особенно опасным для предприятий, имеющих узкую специализацию.

Это относится и к тем из них, кто работает в производственной сфере, так и к тем, кто работает в сфере высоких технологий, консалтинга, финансов и инвестиций.

Потеря сотрудников, обладающих уникальными знаниями и опытом, может свести на нет весь положительный эффект, который руководство планирует достигнуть от слияния компаний.

Как кадровая политика зависит от причин и целей слияния компаний

Объединение предприятий всегда сопровождается кадровыми пертурбациями: ротацией, перестановками, сокращениями и увольнениями. Оно регламентируется статьей 75 Трудового кодекса и квалифицируется ею как реорганизация.

Часть сотрудников при этом может уволиться по своему желанию, а часть — сокращена на основании предстоящих структурных преобразований. В этой ситуации работодатель должен строго соблюдать установленные законом сроки и особенности процедуры.

Если работники, получившие уведомление о планируемых изменениях, не заходят работать в новой организации, трудовые договоры с ними будут расторгнуты на основании части 6 статьи 77 ТК РФ.

Чтобы репутация предприятия не пострадала, используйте аутплейсмент.

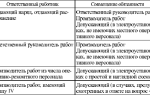

Кадровая политика, проводимая в отношении тех сотрудников, которые выразили желание продолжить работу, будет зависеть от причин и целей слияния компаний.

Если оно происходит в форме взаимовыгодного объединения, кадровые перестановки затронут в основном высшее и среднее управленческие звенья. В этом случае потребуется оптимизация организационной структуры и структуры управления. Следствием этого станет сокращение финансовых и людских издержек. Линейных сотрудников изменения при объединении, как правило, не затрагивают.

При дружественном поглощении, поглощаемая организация, чаще всего, является «слабым звеном», близким к банкротству.

Поэтому в результате слияния двух компаний нерентабельные производственные и слабые управленческие структуры будут ликвидированы, а остальные — реструктуризированы.

В этом случае увольнение грозит основной части управленцев поглощаемой организации и линейным работникам ликвидируемых подразделений.

Недружественный вариант поглощения предполагает ликвидацию компании-конкурента, оказавшейся более слабой, хоть и успешной. При этом варианте вероятность остаться есть только у ключевых специалистов и управленцев, остальным придется уволиться.

Слияние компаний часто используется для пересмотра кадровой политики и ее оптимизации. В штат нового предприятия принимаются специалисты обеих организаций. Основным критерием отбора при этом становится их профессиональный уровень. И здесь трудно переоценить возможности HR-службы.

Функции HR-службы в период слияния двух компаний

Как правило, объединяющиеся компании неоднородны, имеют разную организационную структуру и корпоративную культуру, проводят разную кадровую политику. В процессе интеграции все эти компоненты будут корректироваться или даже радикально изменяться.

При этом особенно важно сохранить те ценные ресурсы, которыми обладали поглощаемая и поглощенная организации.

Для этого необходимо проанализировать потребности в кадровом составе новой компании, провести оценку персонала и выяснить, какая структура будет оптимальной.

На этапе слияния компаний в перечень основных функций HR-службы войдут:

- планирование;

- оценка персонала;

- удержание ключевых сотрудников;

- разработка программ обучения и развития;

- разработка системы мотивации;

- разъяснительная работа с сотрудниками.

При этом оценочные мероприятия необходимо проводить на всех этапах процесса слияния двух компаний. Это позволит оперативно вносить корректировки в программы обучения и развития, систему мотивации, расстановку кадров и пр.

Особенно важно провести мониторинг и отбор ключевых специалистов, чтобы грамотно разработать систему мотивации и удержания талантов.

Благодаря этому удастся сократить период интеграции и добиться того, чтобы объединенная компания в кратчайшие сроки заработала как единое целое. Основные функции HR-службы в период

Потеря ключевых специалистов влечет за собой не только производственные проблемы. Следствием этого становится снижение лояльности и производительности труда остальных сотрудников.

Уже на этапе планирования слияния компаний, до того, как об этом узнает остальной персонал объединяемых предприятий, с ключевыми работниками нужно провести собеседование и обсудить перспективы и условия дальнейшего сотрудничества.

Программа по удержанию ценных специалистов состоит из нескольких этапов:

- Выявление ключевых сотрудников.

- Проведение оценки уровня их компетенций, принятие решений о том, насколько он соответствует уровню, установленному для новых позиций.

- Разработка мероприятий по их интеграции во вновь создаваемую структуру и программ по их адаптации к работе в новых производственных условиях.

- Разработка отдельной системы мотивации для этой категории сотрудников, их ознакомление с предлагаемыми условиями сотрудничества.

Вывод

Слияние компаний предполагает не только изменение организационной и управленческой компании. Пересмотр кадровой политики и состава, отбор и удержание ключевых специалистов — те важные задачи, которые будет решать HR-служба в процессе слияния компаний.

Источник: https://www.hr-director.ru/article/67244-sliyanie-kompaniy-18-m8

Сделки по слиянию и поглощению компаний (M & A): пошаговые действия, примеры, плюсы и минусы

В наше время мелкие предприниматели не могут соперничать с крупными, известными компаниями. Для этого нужны ресурсы, а все ресурсы принадлежат индустриальным гигантам.

Конечно, некоторым везёт с идеей или стартовым капиталом, и они выбиваются на крупный рынок, но что же делать рядовым предпринимателям? Отличный выход из такой ситуации — сделки M&A по слиянию и поглощению компаний.

Это простой и эффективный способ увеличить ресурсы, капитал и количество потребителей.

Новая классификация сделок M & A

M&A (mergers and acquisitions) — действия по слиянию бизнесов и поглощению одних компаний другими. Несмотря на название, сделки M&A условно можно поделить на три группы:

Процедура слияния нескольких бизнесов в один

Слияние — соединение множества компаний, вследствие которого образуется новое юридическое лицо. Подобное действие можно охарактеризовать следующим образом: «Все фирмы должны понести ущерб, чтобы получить преимущество как единая группа». В свою очередь, этот тип сделок делится на подтипы:

- слияние форм — объединение, в ходе которого самостоятельные компании перестают существовать, а созданное юридическое лицо получает все активы, права и обязанности слившихся компаний;

- слияние активов — объединение в котором компании-участники передают исключительные права новому юридическому лицу и продолжают свою деятельность.

Сделки по слиянию несут в себе выгоду для обеих компаний

Присоединение — это тоже объединение компаний. Но в отличие от слияния, новой экономической единицы не образуется. Основная компания, получая все права и обязанности присоединённых компаний, продолжает свою деятельность, а остальные прекращают существовать. Проще говоря, фирмы-цели должны понести ущерб, чтобы корпорация-захватчик получила все преимущества.

Мероприятия по поглощению одних фирм другими

Поглощение — это процесс установления полного контроля над какой-то компанией. Осуществляется поглощение путём покупки трети акций, долей — уставного капитала. Иначе говоря, поглощение отличается от присоединения тем, что фирмы-цели продолжают существовать.

Последовательность осуществления сделок M & A за последние два десятилетия отработана до мелочей, поэтому «изобретать велосипед» не стоит

Сущность сделок М энд Эй между организациями

Сделки слияния и поглощения классифицируют по ряду их особенностей. Различные критерии классификации позволяют подробно описать каждую сделку и оценить её возможные последствия эмпирическим путём.

По характеру соединения компаний

Простейшая классификация, позволяющая описать процедуру соединения бизнесов, описана практически во всех учебниках. В этом случае сделки описывают как:

- горизонтальные — соединения компаний одного рода деятельности. Производится для приобретения возможности конкурировать с крупными предприятиями, например, для увеличения капитала;

- вертикальные — соединение множества компаний разной деятельности. К примеру, одна компания — производитель, а другая — транспортировщик. Чаще всего используют для снижения себестоимости;

- параллельные (или родовые) — соединения компаний со связанными товарами. Это может быть объединение производителя смартфонов и операционной системы к ним. Это улучшает и качество продукции, и уменьшает издержки на этапе производства;

- конгломератные — соединения компаний, не связанных никакими отношениями. Такой тип объединений используют не так часто, потому что выгода зависит от каких-то определённых ситуаций.

По местонахождению собственников или экономических субъектов

Деление по географическому признаку представляется вполне обоснованным и логичным. В этом случае принято за правило различать сделки как:

- локальные;

- региональные;

- национальные;

- международные;

- транснациональные.

По намерениям заинтересованных лиц

По отношению компаний к сделке логично руководствоваться мотивационными критериями. Тогда действия можно разделить на дружеские и враждебные.

По экономическим и политическим признакам

В случае проведения сделок M&A между крупными компаниями или транснациональными корпорациями политические и экономические намерения трудно разделить. По этому критерию подобные сделки принято классифицировать как:

- соединения, происходящие внутри одной страны — внутренние;

- экспортные — объединения с передачей прав иностранным компаниям;

- импортные — соединения с получением прав компаний других государств;

- смешанные преобразования.

Видео: школа юриста — виды и задачи M&A

Последствия реструктуризаций по модели M&A

Объединение компаний — процесс неоднозначный. Что произойдёт после слияния или поглощения попросту невозможно предугадать. Вариантов множество, но их, конечно же, можно поделить на «плюсы и минусы».

Положительные последствия преобразований

Плюсов M&A очень много, но их достаточно сложно добиться и встречаются они не все сразу. Чаще всего благоприятные исходы улучшают способность новой компании к конкуренции. Помимо этого, достигаются другие цели концентрации бизнеса:

- самый очевидный результат — это увеличение капитала;

- выход на больший рынок, например, на межнациональный;

- появление устоявшейся системы сбыта товара;

- снижение себестоимости товара.

А также из-за появления большой корпорации на вас обратят внимание, а значит, у вас будет шанс увеличить количество постоянных потребителей.

Какие минусы совершения сделок встречаются чаще всего

Преобразование бизнеса в большинстве случаев сопровождается рядом проблем. Даже если принципиальных разногласий между компаниями нет, возможно противодействие со стороны персонала фирм, принявших участие в слиянии, непонимание ситуации некоторыми контрагентами или умышленный саботаж процедуры линейными руководителями на местах. Помимо этого, к недостаткам сделок относят:

- большие расходы на приобретение компании;

- риски при выборе компании-цели;

- возможные проблемы с поставщиками;

- необходимость перезаключения большинства хозяйственных договоров;

- сложности с приведением делопроизводства к единому стандарту;

- возможная несовместимость культур компаний по религиозному, национальному или по любому другому признаку.

Налоговые последствия приобретения компаний: как поглотить или объединять бизнесы без вреда для себя

Собственники компаний должны понимать, что во время осуществления M&A они могут столкнуться не только с необходимостью расплатиться по всем обязательствам поглощаемой или присоединяемой компании, но и столкнуться с повышенным вниманием со стороны контролирующих органов. Исходя из этого перед принятием решения об инициировании сделки следует максимально точно оценить долги компании-цели бюджетным, казённым и некоммерческим учреждениям. Для этого проводится инвентаризация кредиторской задолженности и налоговых обязательств.

Видео: лекция об услугах по сопровождению и регулированию сделок M&A

Порядок проведения сделок: теория и практика

Слияние и поглощение — выгодные процессы, но очень сложные. Даже с учётом выбора хорошей стратегии у большей части компаний не получается удачно завершить объединение. Для того чтобы все получилось, следует уделить время и внимание каждому из перечисленных далее пунктов.

Вопрос удачной стратегии

Если вы выбрали M&A, а не планомерное развитие, стоит вдумчиво продумать всю вашу стратегию. Если стратегия не будет приближена к идеалу, форс-мажоры могут разрушить всю идею. Оцените преимущества и недостатки своей компании и исходя из этого выбирайте где, как, когда и с кем вы будете объединяться.

Выбор бухгалтерского и юридического персонала

Для осуществления объединения потребуется активное участие многих сотрудников: менеджера, бухгалтера, юриста, кадрового работника, рекламщика. Если вы собираетесь регулярно применять M&A, вам точно нужна квалифицированная команда. Наличие в ней крутых профессионалов ускорит процесс и снизит вероятность появление непредвиденных ситуаций.

Правила постановки целей для руководителя

Важно желать чего-то конкретного, реального и достижимого в обозримом времени. Конечный результат должен преумножить ваши преимущества на рынке и устранить имеющиеся недостатки. Разрешать текущие вопросы следует исходя из конечной цели, а не сиюминутных выгод.

Определение принципиальных требований к контрагенту

Установив основные цели, определите главные качества или особенности фирм, участников объединения, которые помогут достигнуть желаемого результата.

Этот очевидный пункт многие руководители не прорабатывают должным образом. Особенно часто этим грешат российские предприниматели, начинающие процедуру M&A не по трезвому расчёту, а исходя из сиюминутной выгоды.

Такие действия незамедлительно приводят к провальному результату.

Поиск нужной корпорации по мотивационным критериям

Переговоры — одно из главнейших мероприятий, относиться к которому нужно с максимальной ответственностью. Компания-искатель и компания-цель обмениваются информацией друг о друге, предварительно определив информацию, которую нужно узнать и можно рассказать. Этот этап важен для того, чтобы понять, подходит ли фирма к выбранным целям и стратегиям.

Помимо простого информирования друг друга, в ходе переговоров красноречивый предприниматель может склонить чашу весов в свою пользу

Анализ и оценка выбранной компании

Консалтинговые компании считают доскональное изучение фирмы очень важным этапом из-за множества потенциальных проблем, которые могут возникнуть во время него. Оцените все: финансы, традиции, возможные сложности в юридическом, экологическом, культурном плане. Всегда легче найти новую цель для объединения, чем бороться с проблемными ситуациями.

Действия по заключению договора

Определившись с ценой и формой (слияние или поглощение), можно произвести юридическое оформление сделки. Но прежде нужно согласовать объединение корпораций с соответствующим органом власти. В России крупные сделки проходят обязательное согласование с антимонопольным комитетом.

Пошаговая инструкция по объединению бизнеса

Реальное объединение — один из самых важных этапов. После формально объединения фирма ещё не может работать, используя весь свой потенциал. Для этого нужно слить компании фактически.

А именно, следует набрать компетентных сотрудников, организовать систему для генерации идей и решения проблем, согласовать деятельность отдельных работников, отделов и управлений.

Если небрежно отнестись к этому пункту, могут появиться и отрицательные последствия M&A.

Защита от враждебного поглощения

Так как существуют враждебные поглощения, появляется вопрос: «А как же защитить свою компанию от захвата?». Вопрос этот неновый, поэтому существует целый перечень приёмов против корпораций-захватчиков. Противозаконные приёмы здесь перечислятся не будут, но о разрешённых способах защиты собственности нужно знать каждому предпринимателю.

Любая фирма может защитить себя от враждебного поглощения в рамках действующего законодательства

Противодействие незаконному захвату компании или попыткам её ликвидации

В теории объединять бизнесы нужно только при полном согласии всех участвующих сторон, однако на практике общий порядок ведения сделок нередко нарушается. Зачастую собственники бизнеса получают уведомление о слиянии компании в тот момент, когда в её офисе уже хозяйничают рейдеры.

Чтобы давать согласие на сделку по собственной воле, а не по приказу, нелишним будет изучить приёмы противодействия захвату бизнеса, которые актуальны для любой отрасли:

- продажа акционерам только тех прав, которые можно применять в особых ситуациях. В таком случае поглотитель не будет иметь над целью достаточной власти;

- защитные поглощения. Компания цель сама может поглотить какое-то количество компаний, увеличивая, тем самым, свою стоимость;

- выкуп необходимого количества акций;

- разрушение каких-то преимуществ, из-за которых захватчик и выбрал данную фирму-цель. Например, продажа какого-либо актива;

- внесение в устав компании какие-то поправки, которые отпугивают корпорации-захватчики;

- судебные иски.

Примеры крупнейших слияний и поглощений

Часто M&A применяют индустриальные гиганты, в таких ситуациях мировая экономика заметно вздрагивает. Такие слияния навсегда остаются в истории. Вот одни из самых крупных сделок M&A за последние годы.

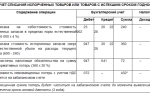

Таблица: основные сделки по слиянию капитала 2000–2004 годов

Чем опыт России отличается от зарубежного

Рынок M&A в России растёт день ото дня. Только во II квартале 2016 года увеличился почти в 2 раза и достиг 2,9 млрд долл. Интересно, что продажа российских активов увеличилась почти в 7 раз, а сделки по приобретению нашими бизнесменами зарубежных активов стали совершиться в несколько раз реже.

Предсказуемо неуспешный результат объясняется не только негативными тенденциями в российской экономике, но и отсутствием грамотной стратегии проведения M&A.

Сделки совершаются без чёткого плана, часть из них преследует единственную цель — вывод активов из страны, поэтому они априори не могут быть успешными.

Эксперты считают, что Правительству РФ следует внимательно присмотреться к этой сфере экономики, поскольку велик риск потерять доминирование в некоторых отраслях, например, автомобильной и туристической.

Видео: в каких отраслях российской экономики M&A происходит чаще всего

M&A — один из двигателей экономики, он полезен всем: и производителям (большее количество ресурсов), и потребителям (товары более высокого качества по низкой цене).

Заключение сделок по слиянию и поглощению — не покупка лотерейного билета, а длительная напряжённая работа. Конечно, объединение — это сложно, а иногда и опасно, но знания помогут вам в этом непростом деле.

Используйте информацию грамотно и достигайте новых высот!

Источник: http://dela.biz/yurisprudenciya/5811-sdelki-m-a.html